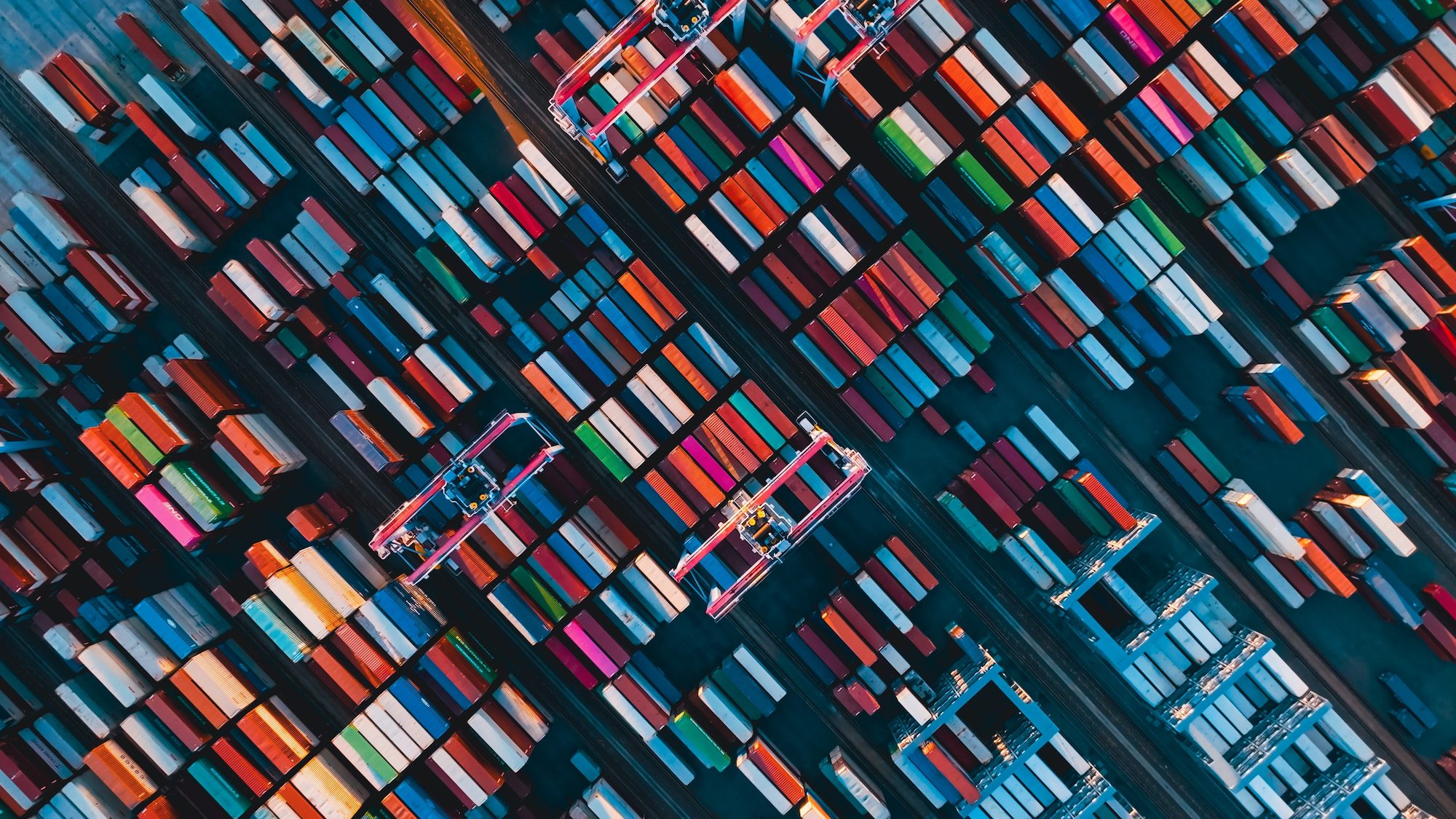

XU HƯỚNG VẬN CHUYỂN CONTAINER NĂM 2022 - PHẦN 2

Để nối tiếp bài viết trước đã được chúng tôi đề cập đến các xu hướng chính dự kiến thúc đẩy ngành vận tải container vào năm 2022, trong bài viết này, chúng tôi sẽ đi sâu vào một số yếu tố khác mà không thể phủ nhận sẽ ảnh hưởng đáng kể đến ngành vận tải trong 2-3 năm tới.

XU HƯỚNG VẬN CHUYỂN CONTAINER NĂM 2022 - PHẦN 2

Để nối tiếp bài viết trước đã được chúng tôi đề cập đến các xu hướng chính dự kiến thúc đẩy ngành vận tải container vào năm 2022, trong bài viết này, chúng tôi sẽ đi sâu vào một số yếu tố khác mà không thể phủ nhận sẽ ảnh hưởng đáng kể đến ngành vận tải trong 2-3 năm tới.

Một số trong những yếu tố này là nền tảng của bản chất và thể hiện sự thay đổi trong toàn ngành trong tư duy và cách làm việc, để lại dấu ấn lâu dài.

1) Tăng cường kiểm tra kĩ lưỡng

Một trong những yếu tố đe dọa quy định bắt nguồn từ những lo ngại liên quan đến sự tập trung thị trường và cáo buộc trục lợi giữa cuộc khủng hoảng chuỗi cung ứng toàn cầu là sự giám sát gia tăng mà ngành, những người chơi chính trong đó và các hiệp hội vận tải container phải đối mặt từ các chính phủ khác nhau và chống độc quyền theo luật định các cơ quan.

Trong bối cảnh ngành Vận tải container đã diễn ra một số vụ sáp nhập, mua lại và tiếp quản kể từ đầu những năm 2000. Một số thương vụ đáng chú ý hơn liên quan đến các hãng vận tải toàn cầu bao gồm Maersk tiếp quản SeaLand, P&O và Hamburg Sud, CMA CGM mua lại APL, Hapag Lloyd tiếp quản UASC và COSCO mua OOCL và ba Hãng vận chuyển chính của Nhật Bản (NYK, MOL và K-Line ) hợp nhất để tạo thành MỘT.

Kết quả là số lượng người tham gia thị trường giảm dần khiến chúng ta cảm giác rằng sự cạnh tranh đang giảm và ngành vận tải container đang trở nên tập trung cao độ.

Ngoài ra, khoảng thời gian kể từ dịch Covid được đặc trưng bởi mức độ gián đoạn chuỗi cung ứng chưa từng có, với tình trạng tắc nghẽn xảy ra ở tất cả các cảng lớn trên toàn cầu và các chủ hàng phải trả mức phí gấp 10 lần mức trung bình lịch sử, trong khi nhận được mức độ dịch vụ xuống cấp rõ rệt.

Tuy nhiên, các nhà cung cấp dịch vụ đã đạt lợi nhuận kỷ lục vào năm 2020 và 2021, một phần do tắc nghẽn và thiếu hụt công suất và thiết bị, khiến các bên liên quan khác cáo buộc rằng nguyên nhân giữa sự gián đoạn và lợi nhuận của nhà cung cấp dịch vụ, được tiếp tay bởi sự thông đồng.

Mặc dù không có nhiều bằng chứng xác thực được đưa ra để minh chứng cho những cáobuộc này, nhưng tầm quan trọng của các vấn đề trong chuỗi cung ứng, sự gia tăng dẫn đến giá người tiêu dùng cuối cùng và tác động lạm phát tổng thể đã tạo ra đủ áp lực dư luận để buộc nhiều Chính phủ khởi động các cuộc điều tra sơ bộ về lý do Người gửi hàng đượcxem là đang làm việc phi pháp.

Chính trong bối cảnh đó, Chính phủ Hoa Kỳ và FMC đã xem xét các khiếu nại của các nhà nhập khẩu về các khoản phí Tạm giữ và Cư trú quá mức, cũng như hành động theo cáo buộc của nhà xuất khẩu về việc Các nhà cung cấp dịch vụ không phân bổ thiết bị phù hợp cho hàng xuất khẩu của Mỹ theo lược về.

Trong 2 năm qua, Chính phủ Trung Quốc đã xem xét các khiếu nại của các Nhà xuất khẩu liên quan đến số lượng phụ phí quá lớn, thậm chí còn yêu cầu các Nhà vận chuyển chia sẻ chi phí của họ và so sánh chúng với các khoản phụ phí được tính và thu. Mặc dù không có trường hợp trục lợi nào được đưa ra kết luận, nhưng áp lực đã khiến các Nhà vận chuyển đồng ý trì hoãn việc tăng thêm phí xử lý và các khoản phí địa phương khác.

Với thực tế nền tảng, xác suất Nhà vận chuyển cố định giá có vẻ thấp; tuy nhiên, khi đối mặt với sự giám sát ngày càng nhiều, các nhà vận chuyển đã cho rằng họ có quyền tự nguyện giữ lại và tăng tỷ giá giao ngay và phụ phí.

Việc tăng cường giám sát này có thể sẽ là một xu hướng dai dẳng trong vòng 2 năm tới cho đến khi thị trường chính xác và sự tương đương được khôi phục giữa Nhà vận chuyển và Người gửi hàng.

2) Sáp nhập và Mua lại (M&A)

Như đã giải thích ở phần trên, Sáp nhập và Mua lại đã là xu hướng xác định trong ngành Vận tải Container trong hơn 2 thập kỷ qua, do đó bối cảnh cạnh tranh đã trải qua một sự thay đổi lớn kể từ năm 2000.

Hoạt động M&A trong những năm qua tập trung vào cả những doanh nghiệp ở cấp độ toàn cầu cũng như những người kinh doanh trong thị trường ngách. Các ví dụ trước đây bao gồm Maersk tiếp quản SeaLand, P&O và Hamburg Sud, CMA CGM tiếp quản NOL / APL, Hapag Lloyd mua lại UASC và CSAV, ONE được hình thành thông qua sự hợp nhất của 3 hãng vận tải container của Nhật Bản, trong khi loại thứ hai bao gồm Hapag Lloyd's gần đây mua lại DAL (một công ty lớn trong ngành giao dịch châu Phi).

Với việc các Nhà vận chuyển tích lũy tiền mặt từ mức lợi nhuận kỷ lục vào năm 2020 và 2021, ngày càng có nhiều nhận thức về sự cần thiết của việc sử dụng chiến lược lợi nhuận thu được để củng cố vị thế cạnh tranh của họ, với việc liên tục tìm kiếm các ứng cử viên mua lại tiềm năng. Nhiều thương vụ mua lại trong những năm qua có nghĩa là chỉ còn lại một số công ty có thể được coi là ứng cử viên sáng giá (những công ty hàng đầu quá lớn để được đưa ra trong khi những công ty nhỏ hơn không đủ hấp dẫn), do đó, các Nhà vậnchuyển phải có chiến lược trong việc lựa chọn mục tiêu của họ.

Tuy nhiên, rất có khả năng các Nhà vận chuyển lớn hơn sẽ tiếp tục cuộc tiếp quản của họ và giành lấy bất kỳ công ty nào có giá trị chiến lược hoặc chiến thuật, ngay cả khi điều đó có nghĩa là phải trả một khoản phí bảo hiểm đáng kể so với mức định giá hiện tại (vượt xa mức được coi là giá hợp lý, trong các trường hợp thông thường) .

Hơn nữa, hoạt động mua lại này không bị giới hạn trong ngành mà trải dài ở thượng nguồn và hạ nguồn để bao gồm những doanh nghiệp hoạt động trong các phân đoạn khác của chuỗi cung ứng.

3) Lấy khách hàng làm trung tâm

Mặc dù độ tin cậy về lịch trình của tàu chở container chưa bao giờ tốt đến mức ngạc nhiên, nhưng nó thường được xem là một yếu tố của môi trường giá cước vận tải thấp mà Nhà vận chuyển hoạt động (điều này buộc Nhà vận chuyển phải trả chi phí vận chuyển ngay cả khi tính toàn vẹn lịch trình và mức độ dịch vụ). Các chủ hàng đã xem đây là sự đánh đổi giữa giá cước và dịch vụ (giá cước thấp hơn đồng nghĩa với độ tin cậy thấp).

Tuy nhiên, kể từ năm 2020, sự gián đoạn chuỗi cung ứng liên tục đã khiến giá cước vận chuyển tăng lên, đồng thời khiến mức độ dịch vụ giảm mạnh đến mức sâu thẳm.

Điều này tạo ra sự bất mãn giữa các chủ hàng và người tiêu dùng cuối cùng, làm tăng xu hướng thay đổi Nhà cung cấp dịch vụ và ưu tiên lợi ích ngắn hạn hơn quan hệ đối tác dài hạn.

Nhận thức được điều này, các Nhà cung cấp dịch vụ đang tăng cường tập trung vào việc khắc sâu tư duy lấy khách hàng làm trung tâm để đáp ứng tốt hơn nhu cầu của khách hàng và cải thiện mức độ dịch vụ khách hàng.

Lấy khách hàng làm trung tâm bao gồm việc làm việc dựa trên trải nghiệm khách hàng toàn diện, bằng cách xác định nhu cầu được thể hiện và không được giải đáp của khách hàng, thiết kế các giải pháp sáng tạo, do đó, hợp tác với khách hàng để giúp họ tăng cường kinh doanh và sử dụng công nghệ để có được những hiểu biết hữu ích về thị trường và khách hàng.

Về lâu dài, cách tiếp cận này sẽ mang lại lợi ích cho khách hàng và mở đường cho các mối quan hệ công việc bền chặt.

4) Sự gia tăng các nhà cung cấp dịch vụ hậu cần tích hợp

Một hiện tượng đang được quan tâm trong vài năm qua là sự gia tăng của các Nhà cung cấp Dịch vụ Logistics Tích hợp (ILSP). Về cơ bản, điều này đề cập đến việc Các hãng vận tải container hoặc Nhà khai thác cảng đang nỗ lực phối hợp để đa dạng hóa danh mục sản phẩm của họ, nhằm xây dựng khả năng giao hàng tận nơi và cung cấp dịch vụ đầu cuối, do đó phát triển từ các nhà cung cấp dịch vụ vận tải đơn thuần hoặc chủ sở hữu bến cảng thành các thực thể cung cấp toàn bộ các dịch vụ liên quan đến vận tải và chuỗi cung ứng.

Với nỗ lực giảm thiểu rủi ro do tiếp xúc với phân khúc kinh doanh chính của họ và cũng để cung cấp một giải pháp cho tất cả vấn đề cho người tiêu dùng, các Hãng vận tải container đã ngày càng mở rộng năng lực hậu cần của mình. Lộ trình ưa thích dường như là tăng trưởng vô cơ, thông qua việc tiếp quản những người chơi đã có tên tuổi trong các phân khúc mục tiêu, điều này cho phép các Nhà cung cấp dịch vụ nhanh chóng mở rộng quy mô và có được cơ sở khách hàng sẵn sàng.

Tất cả các Hãng vận chuyển Container hàng đầu đều đã và đang hoạt động trong thị trường M&A, ít nhất ở một mức độ nào đó. Trong khi các Hãng vận chuyển như Maersk luôn có chi nhánh giao nhận hàng hóa và hiện tập trung vào các thương vụ mua lại mục tiêu ở các thị trường trọng điểm, thì các Hãng vận chuyển khác đã đưa ra các công ty giao nhận toàn cầu (CMA CGM mua lại Ceva Logistics hoặc MSC mua lại Bollore Logistics). Mối quan tâm đặc biệt là những người chơi hoạt động trong các phân khúc chuyên biệt, mà việc tiếp quản cho phép người mua lại ngay lập tức có được kiến thức chuyên môn.

Các nhà khai thác cảng toàn cầu như DP World cũng đã nhảy vào cuộc đua, bằng cách mua lại các công ty hậu cần và các nhà khai thác trung chuyển, do đó xây dựng sự hiện diện trong tất cả các thành phần chính của chuỗi cung ứng, ngay từ vận tải nội địa và hậu cần đến vận chuyển đến các cơ sở cảng - do đó cung cấp dịch vụ giao hàng chặng cuối theo cảnghĩa đen.

Xu hướng này dự kiến sẽ tăng mạnh trong những năm tới, với một số công ty toàn cầu và khu vực phân bổ nguồn dự trữ đáng kể cho M&A, bên cạnh đó cũng đưa ra tuyên bố công khai về ý định của họ về việc chuyển đổi thành ILSP.

5) Chi phí cao cho các nhà cung cấp dịch vụ được chuyển giao cho khách hàng

Các hãng vận chuyển dự đoán chi phí sẽ tăng mạnh trong những tháng tới và họ sẽ cố gắng chuyển giao cho khách hàng.

Các chi phí gia tăng này chủ yếu do các nguyên nhân dưới đây:

a) Chi phí boong-ke: Với nhu cầu tuân thủ các quy định về giảm hàm lượng Lưu huỳnh cho phép trong nhiên liệu boong-ke, các Hãng vận chuyển sẽ cần phải lựa chọn một loạt các phương án có sẵn để đảm bảo tuân thủ và tránh rủi ro bị phạt và hành động trừng phạt, bên cạnh những tiêu cực không thể tránh khỏi công khai trong trường hợp họ không làm như vậy.

Các nhà cung cấp dịch vụ có 3 lựa chọn thay thế để đảm bảo sự tuân thủ, mỗi lựa chọn đều có chi phí đáng kể và với những thành tích và điểm tốt đi kèm của riêng họ.

Các lựa chọn thay thế này được giải thích bên dưới:

- Lắp đặt thiết bị lọc: Thiết bị lọc khí thải (còn được gọi là Hệ thống làm sạch khí thải) loại bỏ các chất thải gây ô nhiễm từ nhiên liệu trong boongke, điều này cho phép Hãng vận chuyển tiếp tục sử dụng chất lượng hiện có của boong-ke. Mặc dù đảm bảo chi phí boong-ke thấp hơn, nó sẽ đòi hỏi lượng lớn khoản chi phí tài sản cố định trả trước cần thiết để lắp đặt máy lọc khí.

S&P Global đã ước tính chi phí lắp đặt máy lọc từ 1 đến 5 triệu USD, tùy thuộc vào loại và kích cỡ tàu.

Bên cạnh chi phí trực tiếp này, các chi phí gián tiếp và chi phí cơ hội khác bao gồm khoảng doanh thu bị mất trong khi tàu đang được trang bị thêm (vốn là một khoảng tiền đáng kể trong môi trường giá cước cao như hiện nay) và các chỗ trống bị mất do cần thêm không gian cho máy lọc (một lần nữa một khoảng tiền đáng kể do giá cước vận tải hiện hành).

Yếu tố rủi ro khác là một số cảng trên thế giới không cho phép các tàu được trang bị thiết bị lọc vòng kín ghé cảng, nhằm ngăn chặn việc xả nước rửa máy lọc khí trong lãnh thổ và vùng nước của họ.

- Sử dụng boongke chứa dầu nhiên liệu có lưu huỳnh thấp (LSFO): Điều này liên quan đến việc mua và sử dụng boongke đã được tinh chế để giảm hàm lượng lưu huỳnh để phù hợp với các yêu cầu bắt buộc. Lựa chọn này có ưu điểm là đơn giản nhất, vì Hnagx vận chuyển có thể sử dụng boongke trực tiếp mà không cần phải làm bất cứ điều gì khác. Vì boongke đã được tuân thủ, nên không cần phải giám sát chặt chẽ việc phóng điện đối với hàm lượng Lưu huỳnh.

Các lợi thế khác bao gồm thực tế là Người vận chuyển không phải loại bỏ tàu khỏi hoạt động để trang bị thêm, do đó tàu có thể tiếp tục tạo ra doanh thu.

Không cần chi phí sửa đổi cao đối với thiết kế hoặc cấu trúc của tàu và khả năng chuyên chở vẫn như cũ.

Những bất lợi bao gồm tác động ngay lập tức đến OPEX, do LSFO đắt hơn nhiều so với nhiên liệu bình thường. Ngoài ra, trong những tháng gần đây, chênh lệch giá giữa LSFO và HFO / Nhiên liệu thường ngày càng tăng, ngụ ý rằng Các nhà cung cấp dịch vụ lựa chọn LSFP sẽ thấy dòng tiền đáng kể vào các hóa đơn boongke của họ.

Sự sẵn có của LSFO cũng đã được gắn cờ là một yếu tố nguy cơ tiềm ẩn, vì nó có thể không sẵn có tại các địa điểm boongke chung, hoặc không đủ số lượng cần thiết.

- Nhiên liệu thay thế: phương án thứ ba bao gồm việc sử dụng các loại nhiên liệu thay thế như LNG, điều này đặt ra những thách thức riêng. Chủ yếu trong số này là nhu cầu thay đổi cấu trúc và động cơ tàu phù hợp để cho phép tàu chạy bằng LNG, cũng như sự sẵn có của LNG.

Hầu hết các Hãng vận tải đang sử dụng nhiên liệu này như một phương án dự phòng và các tàu mới được đưa vào vận hành gần đây thường được quảng cáo là được trang bị công nghệ nhiên liệu kép, cho phép tàu hoạt động bằng LNG cũng như một loại nhiên liệu khác, do đó mang lại sự linh hoạt trong hoạt động của Hãng vận tải.

b) Giá thuê tàu cao: Trong thị trường hiện nay, nguồn cung khan hiếm, các tàu áp đặt mức phí bảo hiểm cao, khiến giá thuê tàu cao gấp 2 đến 3 lần mức bình quân trước đây. Nhu cầu quá mạnh và giá cước tăng cao đến mức các Nhà cung cấp dịch vụ đang đăng ký các dịch vụ thuê tàu với giá cước cực kỳ cao và trong thời gian dài hơn nhiều so với trước đây. Một dấu hiệu cho thấy tình trạng lạm phát của thị trường được thúc đẩy bởi thực tế là các Hãng vận chuyển sẵn sàng thuê bất kỳ tàu nào có khả năng đi biển có sẵn có trên thị trường và thậm chí đăng ký các tàu có hợp đồng thuê tàu hiện tại còn hiệu lực trong gần một năm nữa.

Tất cả các tài khoản đều chỉ ra rằng thị trường hiện tại là thị trường của người bán, với các báo cáo giai thoại đề cập đến việc Các nhà cung cấp dịch vụ phải đấu thầu trọng tải.

Để lấy một ví dụ, Alphaliner gần đây đã báo cáo rằng ONE đã thuê hai tàu 8.000 TEU với giá 65.000 USD mỗi tàu mỗi ngày, trong thời hạn ba năm.

Ngay cả các nhà cung cấp dịch vụ đã từng có chính sách thuê tàu thay vì mua (để bảo toàn dòng tiền và đảm bảo tính linh hoạt trong hoạt động) đã bị buộc phải trả phí bảo hiểm cắt cổ để mua tàu - chỉ đơn giản là để đảm bảo họ kiểm soát không gian cần thiết để cung cấp dịch vụ.

Tất cả những yếu tố này chắc chắn sẽ ảnh hưởng đến cơ sở chi phí của các Hãng vận chuyển, những người sẽ tăng giá cước trung bình, làm tăng khả năng giá cước cao hơn trong một thời gian dài hơn.

c) Tỷ lệ hợp đồng cao: Trong khi các Hãng vận chuyển thường cân bằng giữa việc đặt hàng giao ngay với hàng hóa theo hợp đồng dài hạn, kể từ khi bắt đầu chu kỳ tăng giá hiện tại, Các hãng vận chuyển đã cố gắng tận dụng tình hình bằng cách tối đa hóa việc đặt chỗ trên thị trường giao ngay của họ với mức giá cao hơn. Mặc dù giá cước vẫn còn khá cao, một số Nhà cung cấp dịch vụ vận chuyển hiện đang áp dụng một cách tiếp cận tương đối sắc thái, lưu ý đến lợi nhuận dài hạn và ký kết các thỏa thuận dài hạn với mức giá hợp đồng cao hơn trung bình (mặc dù thấp hơn mức giá thị trường giao ngay hiện tại, vẫn cao hơn nhiều so với mức giá hợp đồng trung bình trong lịch sử).

Các nhà cung cấp dịch vụ cũng đã thúc đẩy các hợp đồng nhiều năm, do đó sẽ khóa khách hàng ở các mức giá cước đó trong một thời gian dài hơn.

Bằng cách này, Các nhà cung cấp dịch vụ đã cố gắng trung hòa tác động doanh thu trong trường hợp tỷ giá thị trường giao ngay hạ nhiệt và đảm bảo hiệu quả doanh thu tương đối cao, trong vài năm tới.

Các chủ hàng sẽ cảm thấy tác động dưới dạng giá cước cao hơn so với giá thị trường giao ngay, trong toàn bộ thời gian của hợp đồng.

Tác giả: Jitendra Bhonsle

Nguồn: marineinsight